Konsumpcyjny tryb życia większości z nas powoduje, iż nabywamy coraz to nowe dobra materialne. Niejednokrotnie zdarza się tak, że do nabycia określonego dobra musimy zaciągnąć pożyczkę czy kredyt. W wielu przypadkach decyzja o pożyczce czy kredycie kończy się powstaniem długu, sprawą w sądzie czy w końcu egzekucją komorniczą.

Istnieje jednak wiele sposobów ułatwiających radzenie sobie z długami. W ramach prowadzonej przez Stowarzyszenie na Rzecz Poradnictwa Obywatelskiego „DOGMA” edukacji prawnej, w dniach od 16 do 22 listopada zorganizowaliśmy internetową kampanię społeczną “Tydzień Bez Długów” podczas której przedstawiliśmy Państwu kilka propozycji i rozwiązań ułatwiających nie tylko planowanie budżetu i wydatków gospodarstwa domowego, ale również sposoby radzenia sobie z powstałymi już zadłużeniami. Zapraszamy również do śledzenia naszego profilu na Facebooku.

17 listopada obchodzimy Ogólnopolski Dzień Bez Długów. Z problemem zadłużenia borykają się miliony Polaków. Święto ma na celu uświadomić wszystkim, jak ważne jest dążenie do pozbycia się zaległości finansowych. Statystyki pokazują, że większość z zadłużonych nie ma pojęcia, jak wyjść z długów.

Czy z powodu swoich długów zaniedbywałeś obowiązki wobec swojej rodziny? Czy kiedykolwiek bałeś się, że Twój pracodawca lub bliscy dowiedzą się o Twoich długach? Czy z powodu swoich długów miewasz problemy ze snem? Dzień Bez Długów, to dobry moment aby zastanowić nad swoją sytuacją finansową. Najważniejsze jest zdanie sobie sprawy, że nawet najmniejszego zadłużenia nie wolno lekceważyć i należy mu przeciwdziałać możliwie jak najwcześniej.

Jeśli obawiasz się, że ktoś chce Cię oszukać, jeśli masz wątpliwości przy zawieraniu umowy kredytowej lub obawiasz się, że nie spłacisz swoich zobowiązań finansowych – nasi eksperci doradzą Ci jak wyjść z opresji. Możesz skorzystać z darmowej porady, która wskaże Ci kierunek działania, uzupełni wiedzę i da nadzieję na poprawę sytuacji.

PAMIĘTAJCIE RÓWNIEŻ, ŻE PRAWNICY, DORADCY OBYWATELSCY ORAZ MEDIATORZY ZE STOWARZYSZENIA „DOGMA” ŚWIADCZĄ DARMOWĄ POMOC PRAWNĄ W PUNKTACH NIEODPŁATNEJ POMOCY PRAWNEJ I NIEODPŁATNEGO PORADNICTWA OBYWATELSKIEGO NA TERENIE WOJEWÓDZTWA ŚLĄSKIEGO I MAŁOPOLSKIEGO. PORADY PRAWNE UDZIELANE SĄ RÓWNIEŻ TELEFONICZNIE. ZADZWOŃ I UMÓW SIĘ NA DARMOWĄ PORADĘ PRAWNĄ TUTAJ

PLANOWANIE BUDŻETU DOMOWEGO

Planowanie budżetu domowego i związanych z nim wydatków to pierwszy krok, który pozwoli uniknąć nam w przyszłości zadłużenia czy to mieszkaniowego, alimentacyjnego czy związanego z zaciągniętym kredytem bądź pożyczką.

Jeśli w sposób właściwym i precyzyjny spiszemy sobie na kartce, jakie są nasze stałe, miesięczne wydatki (czynsz, opłaty za wodę, gaz, prąd, abonamenty RTV czy za telefon, alimenty etc.), będziemy mogli zaplanować również inne zakupy czy inwestycje.

Decydując się wówczas na kredyt czy pożyczkę, będziemy wiedzieć, na jak wysoką ratę możemy sobie pozwolić i która to rata nie naruszy naszego domowego budżetu.

Pamiętajmy, najważniejsze są koszty związane z naszym utrzymaniem, a wszystko to co nam zostało wyznaczy nam nasze możliwości w kontekście kolejnych wydatków np. remontowych, zakupu nowego samochodu etc.

CZYM KIEROWAĆ SIĘ PRZY ZACIĄGNIĘCIU POŻYCZKI BĄDŹ KREDYTU?

Jeśli dysponujecie wolnymi środkami, które pozostają wam po opłaceniu koniecznych wydatków związanych z utrzymaniem waszego gospodarstwa domowego i jednocześnie stoicie przed decyzją, czy np. przeprowadzić remont bądź zmienić samochód, ale nie macie na ten moment wystarczającej ilości pieniędzy, wówczas z pomocą przyjdzie wam wiele firm pożyczkowych i pojawi się lawina ofert kredytowych.

Nie wszystkie firmy będą jednak waszymi sprzymierzeńcami!

Aby skorzystać z możliwości pożyczki czy kredytu konsumenckiego, UPEWNIJ SIĘ, że firma, do której udajesz się po pieniądze to nie PARABANK. Sprawdź w internecie opinie o firmie, poczytaj czy nie są to oszuści i pamiętaj, że skorzystanie ze wsparcia takiej firmy może narazić Ciebie i Twoją Rodzinę na wielkie straty finansowe.

Parabanki, jako że nie wymagają zbyt wielu dokumentów do udzielenia pożyczki, są interesującą formą wsparcia finansowego. Niestety, podmioty te naliczają później potężne koszty związane z udzieloną pożyczką np. w wysokości 200-300% zaciągniętej kwoty pieniędzy, dodatkowo zdarzają się sytuacje, że pracownicy takiej firmy będą nachodzić Cię w domu.

DLATEGO DECYDUJĄC SIĘ NA POŻYCZKĘ, SPRAWDŹ FIRMY, KTÓRE UDZIELAJĄ TAKIEGO ŚWIADCZENIA, A JEŚLI NIE MASZ JAK TEGO ZROBIĆ, ZWRÓĆ SIĘ DO NASZYCH PRAWNIKÓW, DORADCÓW OBYWATELSKICH CZY MEDIATORÓW O POMOC I UDZIELENIE KILKU WSKAZÓWEK, CZYM SIĘ KIEROWAĆ I NA CO ZWRÓCIĆ UWAGĘ BIORĄC POŻYCZKĘ.

JAK RADZIĆ SOBIE Z POWSTAŁYM JUŻ ZADŁUŻENIEM?

W wielu przypadkach zgłaszają się do nas klienci, którzy popadli już w zadłużenie. Niektórzy nie zapłacili np. ostatnich trzech rat, niektórzy są już na etapie sądowym a wobec niektórych toczy się już egzekucja komornicza.

PAMIĘTAJCIE, że nie ma sytuacji bez wyjścia!

Jeśli wiesz, że nie możesz zapłacić kolejnych rat, rozpocznij rozmowę np. z bankiem czy firmą dostarczającą energię. Postaraj się wypracować z firmą ugodę co do spłaty zaległości i płatności kolejnych rat. Być może firma zdecyduje się na zmianę umowę i jej warunków.

Będąc na etapie sądowym także masz możliwość ugodowego porozumienia się z firmą, która Cię pozwała. Oprócz tego masz możliwość złożenia w sądzie wniosku o przyznanie pełnomocnika z urzędu, zwolnienia z kosztów sądowych czy złożenia w sądzie wniosku o nieobciążanie Cię kosztami postępowania na wypadek, gdybyś jednak w sądzie przegrał.

Również podczas trwającej już egzekucji komorniczej, możesz porozumieć się z wierzycielem i doprowadzić np. do zawieszenia egzekucji.

JEŚLI NIE BĘDZIESZ WIEDZIAŁ, JAK TAKIE WNIOSKI NAPISAĆ ALBO JAK PROWADZIĆ NEGOCJACJE Z WIERZYCIELEM, SKORZYSTAJ Z POMOCY NASZYCH PRAWNIKÓW, DORADCÓW OBYWATELSKICH, CZY MEDIATORÓW.

Jakie dokumenty stanowią podstawę do zapłaty? Jakie kroki należy podjąć aby rozpocząć proces o zapłatę? Jakie dokumenty są wymagane do postępowania nakazowego? Jak napisać pozew o zapłatę? Czy proces o zapłatę jest na tyle trudny aby wymagał pomocy profesjonalnego pełnomocnika? Jaka jest skuteczność odzyskania zasądzonych roszczeń? – na te i inne pytania odpowie w naszym materiale filmowym Pan Adam Zwierzycki – prawnik i doradca obywatelski współpracujący ze Stowarzyszeniem “DOGMA”.

NA CZYM POLEGA POSTĘPOWANIE EGZEKUCYJNE?

Niezależnie od tego w jakiej roli występujemy w postępowaniu egzekucyjnym, warto znać swoje podstawowe prawa i obowiązki. Postępowanie egzekucyjne jest postępowaniem wykonawczym i ma na celu wyegzekwowanie należności od dłużnika na rzecz wierzyciela. Organem uprawnionym do prowadzenia postępowania egzekucyjnego jest na gruncie postępowania cywilnego komornik sądowy. Komornik wszczyna postępowanie egzekucyjne na podstawie wniosku wierzyciela, który przedkłada komornikowi tytuł wykonawczy. Warto pamiętać, iż wyłącznie tytuł wykonawczy uprawnia do realizacji czynności egzekucyjnych względem dłużnika. Tytuł wykonawczy to innymi słowy tytuł egzekucyjny np. wyrok sądu opatrzony w klauzulę wykonalności. Postępowanie egzekucyjne wszczynane jest i prowadzone na wniosek wierzyciela, który jest głównym dysponentem postępowania egzekucyjnego i to on, jako jego główny dysponent zajmuje się „prowadzeniem postępowania” rękami i za pośrednictwem komornika.

Komornik sądowy wszczyna postępowanie egzekucyjne na złożony przez wierzyciela wniosek i dokonuje zajęć majątku na podstawie informacji oraz sposobów wskazanych przez wierzyciela we wniosku. Istnieje wiele sposobów egzekucji, do których zaliczyć możemy:

- ruchomości (np. samochody osobowe);

- wynagrodzenie za pracę;

- rachunki bankowe;

- wierzytelności (np. emerytura/renta);

- nieruchomości (domy, grunty, lokale);

- inne prawa majątkowe (udziały, akcje).

Wszczęcie postępowania egzekucyjnego rozpoczyna się od zawiadomienia dłużnika o wszczęciu egzekucji, które jest pierwszym pismem w sprawie i doręczane jest dłużnikowi.

Komornik sądowy wszczynając postępowanie egzekucyjne dokonuje również szeregu zapytań do poszczególnych organów, tj. banków, Zakładu Ubezpieczeń Społecznych, Centralnej Ewidencji Pojazdów i Kierowców, Bazy Danych Ksiąg Wieczystych czy Urzędu Skarbowego. Ma to na celu ujawnienie majątku, z którego będzie prowadzona w dalszym etapie egzekucja. Zapytania te pozwalają na ujawnienie następujących składników majątku:

- wynagrodzenia dłużnika;

- samochodów osobowych;

- nieruchomości;

- rachunków bankowych;

- wierzytelności, np. nadpłaty podatku.

Komornik, po uzyskaniu poszczególnych odpowiedzi dokonuje zajęcia tych składników majątku, które zostaną ujawnione. Warto kilka słów poświęcić zajęciu rachunku bankowego. Wskazać należy, iż wszelkie środki wpływające na rachunek bankowy tracą swój przymiot. Podnieść również należy, iż KOMORNIK NIE MA WIEDZY ILE ŚRODKÓW ZNAJDUJE SIĘ NA RACHUNKU BANKOWYM I Z JAKIEGO TYTUŁU SĄ TO ŚRODKI. Obowiązek poinformowania o tym fakcie spoczywa na DŁUŻNIKU. Dłużnik, celem ograniczenia zajęcia rachunku bankowego o konkretne kwoty, np. wpływające z wynagrodzenia winien złożyć do komornika wniosek o ograniczenie do którego należy dołączyć wyciąg z 3 ostatnich miesięcy by potwierdzić, iż wynagrodzenie faktycznie wpływa na ten rachunek bankowy.

Wskazać należy, iż wszelkie kwestie i wątpliwości należy kierować bezpośrednio do komornika, który ma obowiązek poinformowania dłużnika o przebiegu oraz etapie postępowania oraz najlepszym możliwym rozwiązaniu. Z komornikiem sądowym można się porozumieć np. wpłacając regularne raty. Brak kontaktu z komornikiem prowadzi do zaostrzenia środków egzekucji oraz większej niechęci organu egzekucyjnego do ewentualnych negocjacji z dłużnikiem.

Czym jest egzekucja należności? Kto może egzekwować należności i na podstawie jakich dokumentów? Jakie możliwości i ograniczenia w sprawach egzekucyjnych posiada komornik sądowy? Czy w związku z panującą pandemią zmieniły się przepisy w zakresie egzekucji? Od kiedy biegnie termin przedawnienia i kiedy roszczenia się przedawniają? Jak zapobiec przedawnieniu roszczeń? – na te i inne pytania odpowie w naszym materiale filmowym Pan Adam Zwierzycki – prawnik i doradca obywatelski współpracujący z naszym Stowarzyszeniem.

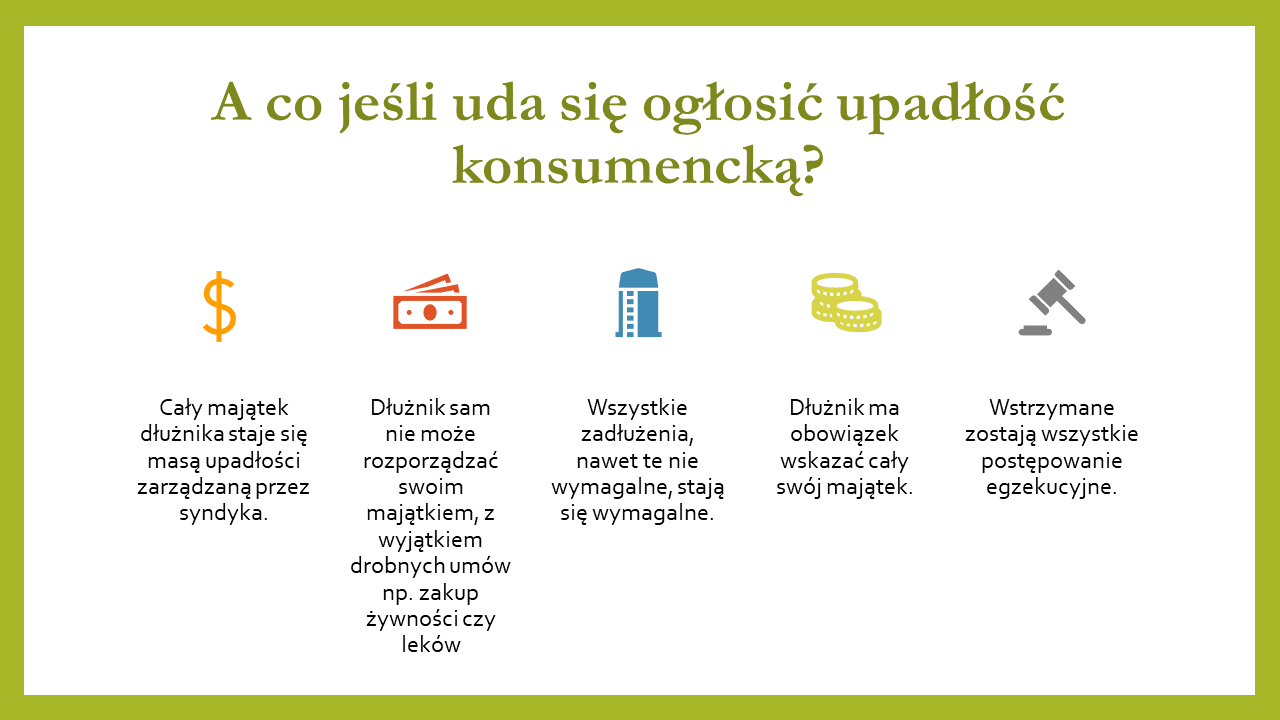

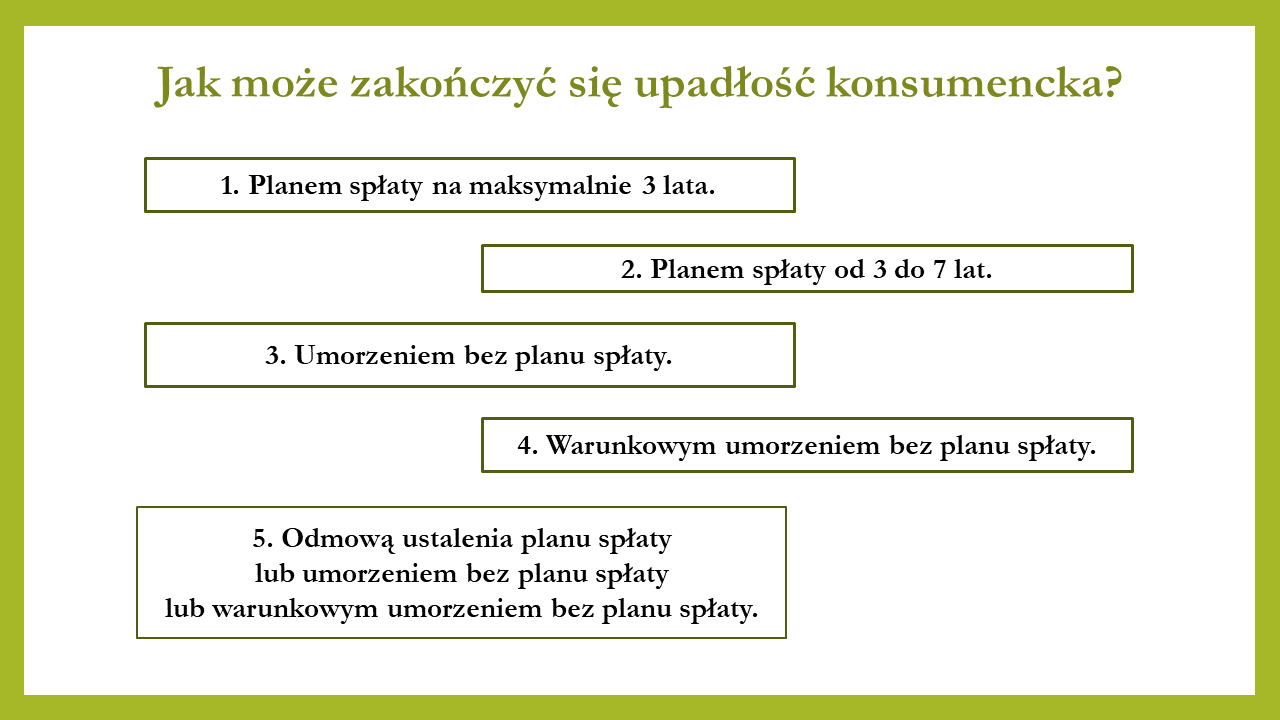

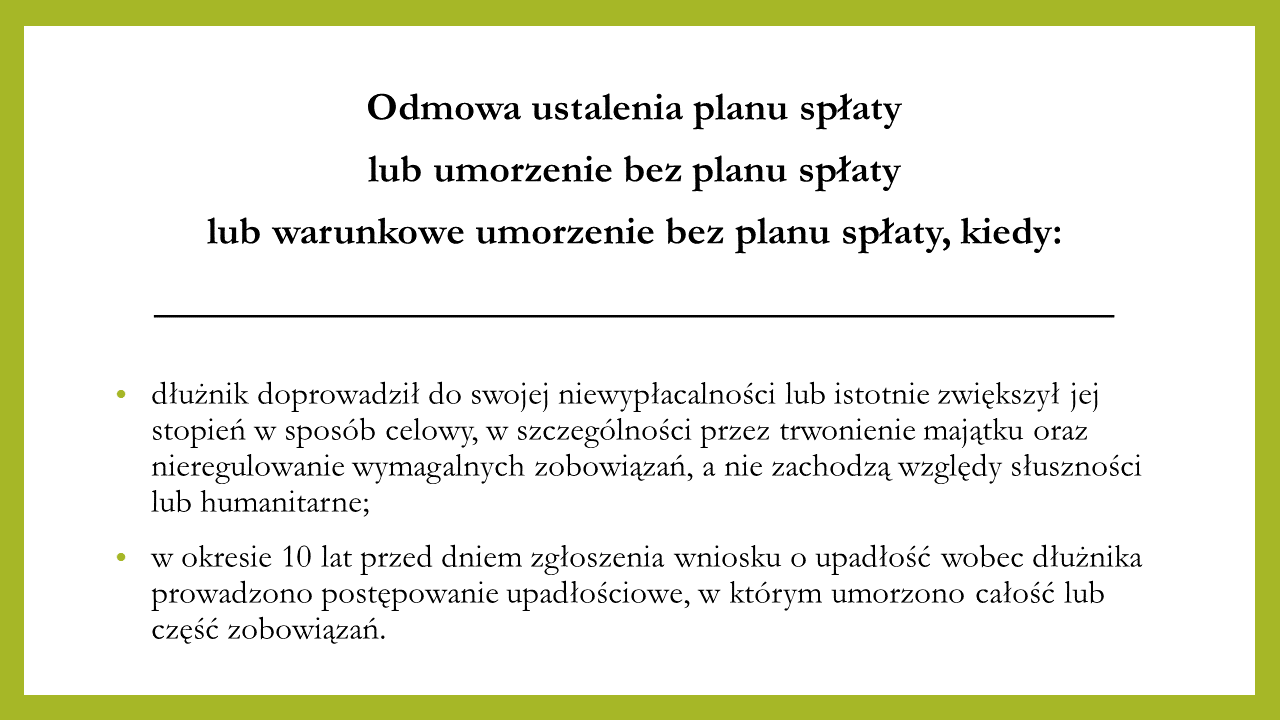

CZYM JEST UPADŁOŚĆ KONSUMENCKA?

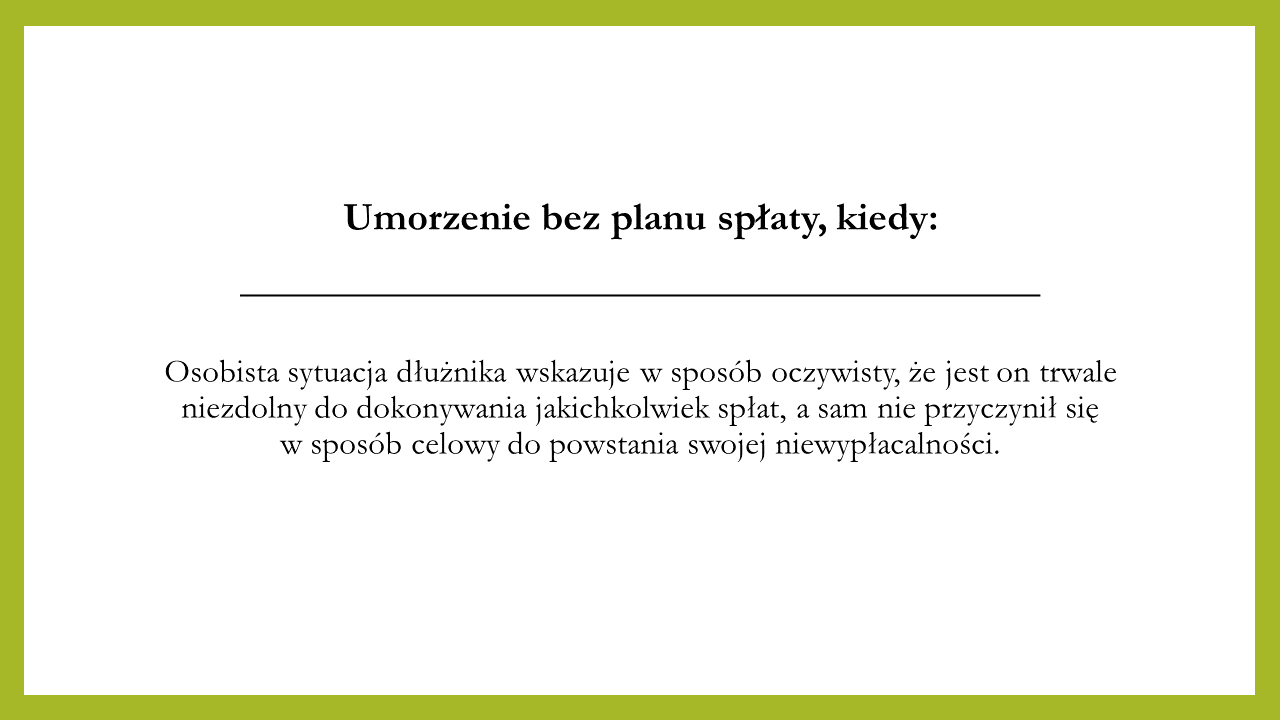

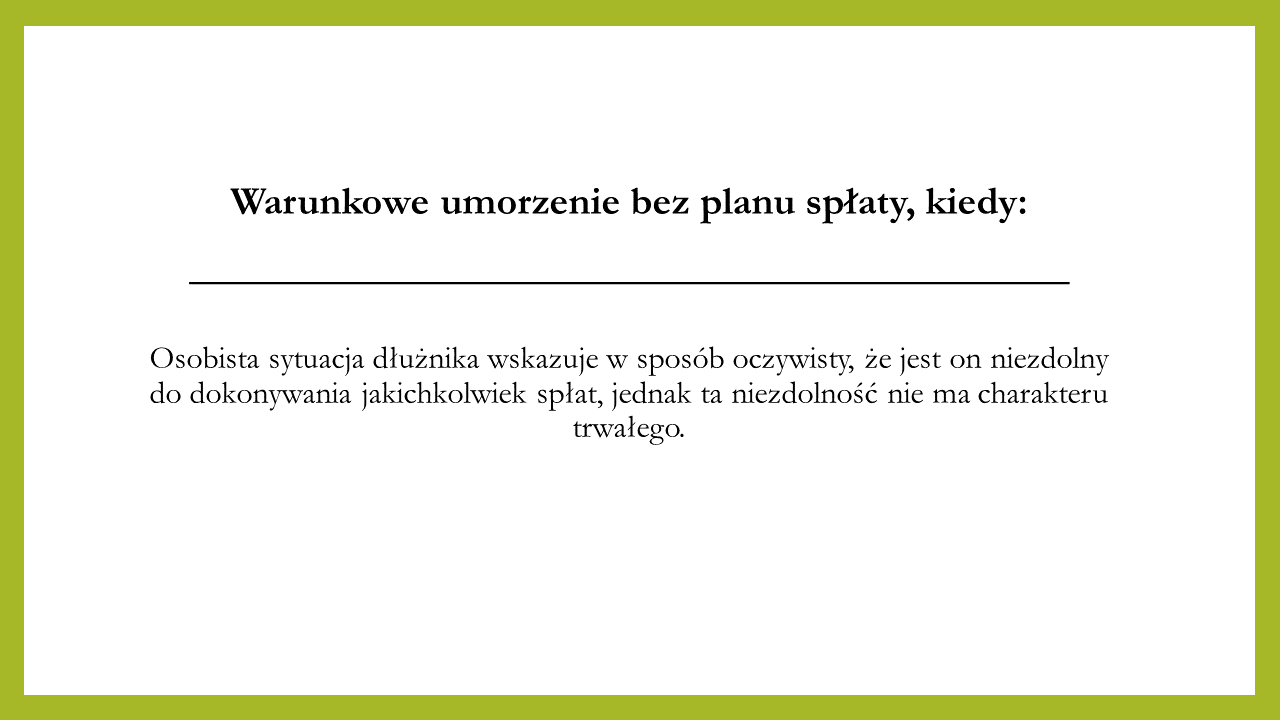

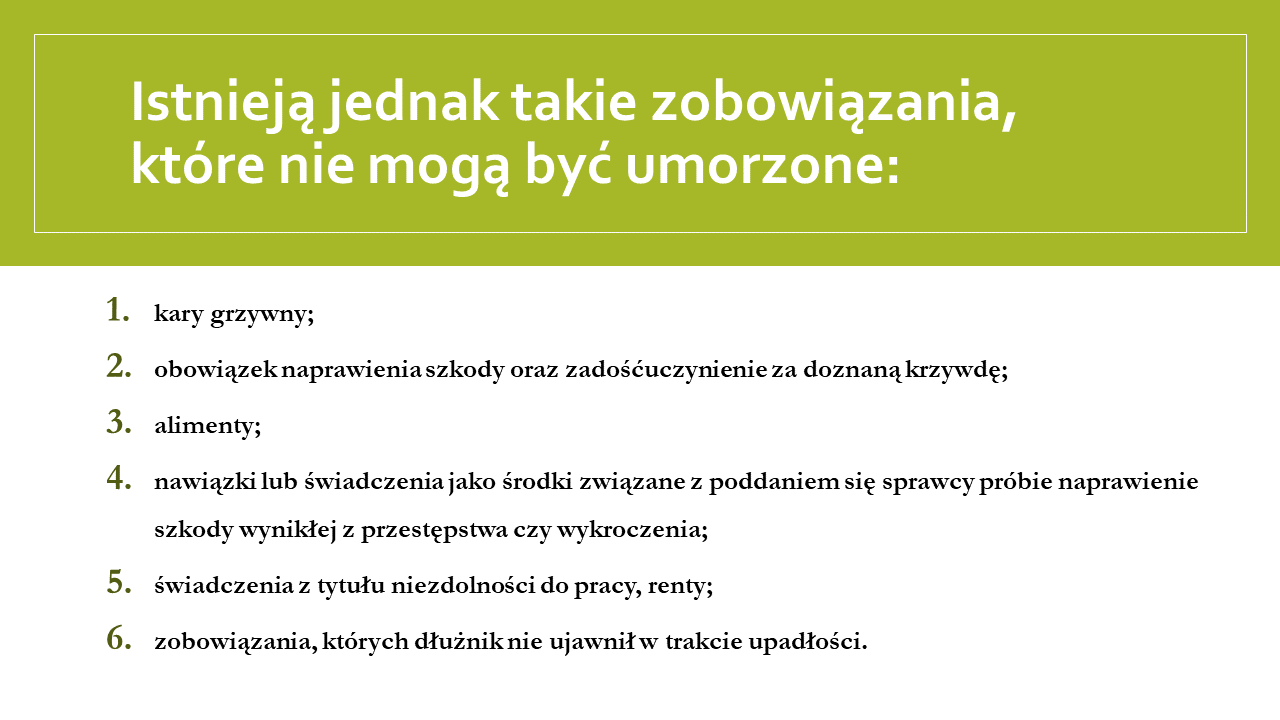

Upadłość konsumencka to przede wszystkim postępowanie sądowe skierowane wyłącznie dla osób prywatnych, które nie prowadzą działalności. Umożliwiona została jedynie tym, którzy są niewypłacalni, a jej głównym celem jest oddłużenie z całego lub części zadłużenia, których konsument nie będzie w stanie spłacić.

Jeśli zatem posiadasz kilka, różnorodnych czy nawet jednorodnych zadłużeń, straciłeś pracę np. na skutek zachorowania, czy innych przyczyn od Ciebie niezależnych, nie stać się na utrzymanie domu a co dopiero na spłacenie długu, to zawsze możesz skorzystać z możliwości upadłości konsumenckiej.

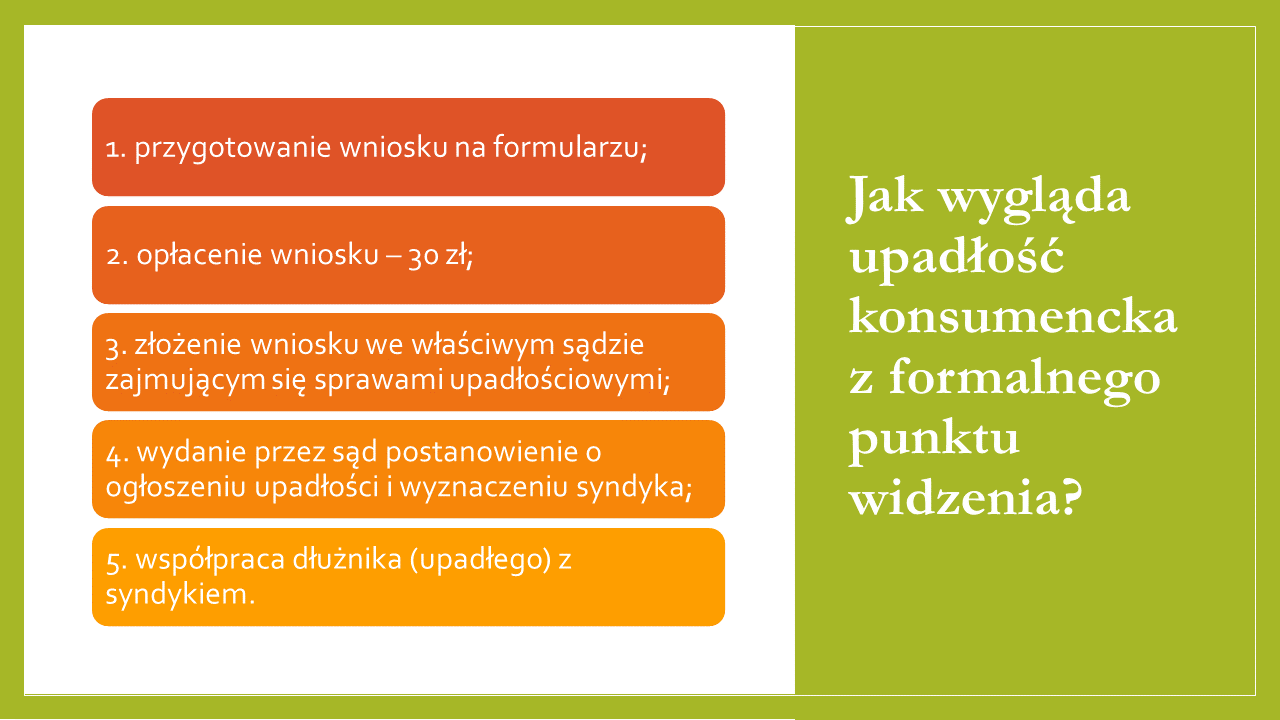

Na początku trzeba przygotować wszystkie dokumenty, z których wynika zadłużenie. Przygotować listę własnych wydatków, opisać jakie ma się w domu składniki majątku i określić ich wartość (np. samochód, tv, meble etc.). Sporządzić wniosek o ogłoszenie upadłości.

JEŚLI NIE WIESZ, JAK TAKI WNIOSEK WYPEŁNIĆ TO PAMIĘTAJ, ŻE MOŻESZ SKORZYSTAĆ Z POMOCY NASZYCH PRAWNIKÓW, DORADCÓW OBYWATELSKICH, CZY MEDIATORÓW.

Sąd który orzeknie Twoją upadłość konsumencką wyznaczy syndyka, z którym będziesz wspólnie ustalał dalszy plan działania, spłaty zadłużenia, być może umorzenia części długów.

Zachęcamy do zapoznania się z opracowanym przez naszego prawnika i doradcę obywatelskiego Pana Adama Zwierzyckiego poradnikiem na temat upadłości konsumenckiej.

ZADŁUŻENIA ALIMENTACYJNE

Świadczenia alimentacyjne, czyli powszechne „alimenty” to bardzo ważne zobowiązanie w świetle polskiego prawa. Obowiązek alimentacyjny dotyczy bowiem nie tylko rodziców względem swoich dzieci, ale także – w przyszłości – dzieci względem swoich rodziców.

Obowiązek alimentacyjny, to nie tylko obowiązek finansowego wsparcia dziecka bądź starszego rodzica, ale to także obowiązek wychowania dziecka, przygotowania go do życia dorosłego, przekazania odpowiednich wartości oraz opieka nad osobą starszego czy schorowanego rodzica.

Alimenty jako świadczenie pieniężne ustanowić można:

- ugodą zawartą przed mediatorem czy

- wyrokiem sądowym.

WAŻNE!

Jeśli nawet za dłużnika alimentacyjnego (osobę zobowiązaną do płacenia alimentów), świadczenie alimentacyjne wypłaca jego wierzycielowi/wierzycielom (np. dzieciom) Fundusz Alimentacyjny, to nie oznacza to, że dłużnik ten zwolniony jest z odpowiedzialności za swoje zobowiązania alimentacyjne. Do dłużnika zwróci się bowiem gmina, której Fundusz Alimentacyjny wszedł w miejsce dłużnika wobec jego niewypłacalności.

Według Rejestru Dłużników BIG InfoMonitor w Polsce dług alimentacyjny sięga 11,5 mld zł, natomiast jak podaje Krajowy Rejestr Długów, dług alimentacyjny w naszym kraju wynosi 12,3 mld zł, w Krajowym Rejestrze Długów zarejestrowanych jest ok. 185,5 tysiąca dłużników alimentacyjnych.

Procedura związana z funduszem alimentacyjnym:

- aby uzyskać świadczenie z Funduszu wystarczy, że egzekucja świadczenia alimentacyjnego jest nieskuteczna przez co najmniej 2 miesiące;

- aby wypełnić formalności w gminie, trzeba dołączyć zaświadczenie o braku możliwości przeprowadzenia skutecznej egzekucji komorniczej;

- Fundusz po pozytywnym rozpatrzeniu wniosku, przyzna wierzycielowi nie więcej niż 500 zł miesięcznie.

Odpowiedzialność za powstały dług alimentacyjny ponosi jednak sam dłużnik, albowiem to on był zobowiązany do płacenia na poczet swoich dzieci czy rodziców tego świadczenia. Świadczenie to zatem, jak stanowi polskie prawo jest ściśle związane z osobą dłużnika.

Co jednak, gdy dłużnik umrze i pozostawi po sobie dług alimentacyjny?

1. jeśli zadłużenie powstanie wobec Funduszu Alimentacyjnego, to według Ministerstwa Rodziny, Pracy i Polityki Społecznej, dług taki nie może być egzekwowany od następców prawnych dłużnika alimentacyjnego i wygasa;

2. jeśli jednak zasądzone przez sąd alimenty są wyższe, niż świadczenie alimentacyjne przyznawane przez Fundusz Alimentacyjny, to różnica pomiędzy zasądzoną wyższą kwotą a kwotą 500 zł od Funduszu, wchodzi już do spadku po zmarłym dłużniku;

PRZYKŁAD:

Jeśli sąd zasądził od Jana Kowalskiego 800 zł miesięcznie na dziecko, i Kowalski nie płacił alimentów, a za niego świadczenie to wypłacane było przez Fundusz w wysokości 500 zł miesięcznie. To różnica, tj. 300 zł miesięcznie wchodzi już do masy spadkowej po zmarłym Kowalskim. Czyli jeśli Jan Kowalski nie płacił alimentów np. przez okres 12 miesięcy to jego dług alimentacyjny, który wchodzi do spadku wynosi 3.600 zł (12 x 300).

3. z kolei, jeśli dzieci nie otrzymywały świadczenia z Funduszu, a miały zasądzone od swojego rodzica alimenty, to zadłużenie powstałe z tego tytułu w całości wchodzi do masy spadkowej po zmarłym dłużniku alimentacyjnym.

4. spadkobierców chroni wprowadzona w 2015 roku zmiana przepisów spadkowych w zakresie odpowiedzialności za długi po zmarłym. Oznacza to, że jeśli spadkobiercy dłużnika alimentacyjnego, nie odrzucą spadku w terminie 6 miesięcy, to przyjmują spadek z tzw. dobrodziejstwem inwentarza, a to oznacza, że odpowiadają za zobowiązania spadkowe tylko do wysokości odziedziczonego spadku (ustawodawca chroni w tym miejscu majątek osobisty spadkobierców).

5. jeśli jednak spadkobiercy przyjmą spadek wprost, wówczas odpowiadają za całe zadłużenie alimentacyjne, zgodnie z powyżej wskazanymi zasadami.

ZADŁUŻENIA SPADKOWE

ZADŁUŻENIA SPADKOWE

To najczęstszy problem, z jakim zgłaszają się do punktów NPP i NPO osoby uprawnione. Nie mając wiedzy o zmarłym członku rodziny, o jego zobowiązaniach czy zadłużeniach, nie wiedzą, co mają zrobić, aby nie ponosić odpowiedzialności, za nieroztropne zachowanie zmarłego albo za okoliczności, na które zmarły mógł nie mieć wpływu.

Zgodnie z podstawową zasadą prawa spadkowego (prawa cywilnego), spadkobiercy dziedziczą, co do zasady wszystkie prawa i obowiązki po zmarłym. Dziedziczą również, co do zasady, cały majątek – zarówno jego aktywa (np. nieruchomości, samochody, sprzęt RTV, AGD etc.), jak i pasywa (długi).

Istnieją jednak takie prawa, obowiązki czy elementy majątku zmarłego, które dziedziczeniu nie podlegają. Są to te zobowiązania, które są ściśle związane z osobą zmarłego, jak np. stworzony utwór muzyczny.

Za długi spadkowe, odpowiedzialność można ponieść na kilka sposób. Polskie prawo przewiduje, że albo nabycie spadku wprost, czyli w całości nabywamy wszystkie prawa, obowiązki, ale i długi, albo nabycie spadku z dobrodziejstwem inwentarza, gdzie ograniczona zostaje nasza odpowiedzialność za ewentualne długi spadkowe albo po prostu spadek odrzucamy w całości i wówczas nie nabywamy ani żadnego majątku po zmarłym ani żadnych długów.

Rodzaje odpowiedzialności:

- przy przyjęciu spadku wprost – spadkobiercy odpowiadają za wszystkie długi spadkowe, jakie pozostawił po sobie spadkodawca (np. za długi z tytułu pożyczek/kredytów, długi mieszkaniowe, długi alimentacyjne etc.). Przyjęcie spadku wprost oznacza również, że nabywamy cały majątek po zmarłym np. nieruchomości, których był właścicielem czy ruchomości takie, jak samochód, komputer, sprzęty gospodarstwa domowego etc.;

- przy przyjęciu spadku z dobrodziejstwem inwentarza – spadkobiercy odpowiadają tylko do wysokości stanu czynnego spadku. To tzw. ograniczona odpowiedzialność za zadłużenia spadkowe. Jeśli spadkodawca pozostawił 100.000 zł długów, a jego aktywa spadkowe wynoszą 5.000 zł, to spadkobiercy za długi spadkowe odpowiadają wyłącznie do kwoty 5.000 zł. Ta forma przyjęcia spadku chroni zatem spadkobierców przed regulowaniem zadłużeń spadkodawcy z majątków osobistych. Jeśli zatem spadkodawca pozostawił 10.000 zł długu, i jednocześnie nie pozostawił żadnych aktywów, to spadkobiercy nie ponoszą żadnej odpowiedzialności za zadłużenie spadkowe;

- przy odrzuceniu spadku – spadkobiercy w ogóle nie odpowiadają za długi spadkowe, albowiem nie dziedziczą spadku w żadnej części. Spadkobierca, który odrzucił spadek, w świetle prawa, traktowany jest, tak jakby nie dożył otwarcia spadku czyli nie dożył chwili śmierci spadkodawcy.

Jak kształtuje się odpowiedzialność spadkobierców przed i po dziale spadku?

Przed działem spadku – wszyscy spadkobiercy (zgodnie z powyższymi zasadami) odpowiadają za długi spadkowe solidarnie ! Oznacza to, że wierzyciel może swoje roszczenie skierować przeciwko jednemu ze spadkobierców, bądź przeciwko wszystkim.

Po dziale spadku – każdy ze spadkobierców odpowiada wyłącznie do wysokości swojego udziału w masie spadkowej. Dla wierzyciela oznacza to z kolei, że nie ściągnie już całego długu spadkowego od jednego tylko ze spadkobierców, ale będzie musiał wystąpić z roszczeniem przeciwko wszystkim spadkobiercom, proporcjonalnie do wysokości udziału każdego z nich.

WAŻNE!

Do długów spadkowych prócz tych zobowiązań, które powstały za życia spadkodawcy, wchodzą także te zobowiązania, które powstały w wyniku śmierci spadkodawcy, a tj.:

- koszty pogrzebu,

- koszt zapisów i poleceń spadkodawcy,

- koszt postępowania spadkowego (opłata sądowa, wynagrodzenie biegłego, koszty komornicze czy te związane ze sporządzeniem spisu inwentarza.

NIENALEŻNIE POBRANE ŚWIADCZENIA

NIENALEŻNIE POBRANE ŚWIADCZENIA

Zagadnienie nienależnie pobranych świadczeń związane jest z instytucją pomocy społecznej. To właśnie w tzw. OPS-ach, możemy narazić się na odpowiedzialność z tytułu nienależnie pobranych świadczeń. Świadczeń, które z jednej strony mają nam pomóc w codziennym życiu, a z drugiej strony mogą przysporzyć nam wiele problemów.

Świadczenia, które mogą być „nienależnie pobrane” to, w szczególności:

- świadczenia rodzinne,

- zasiłki dla opiekunów,

- świadczenia wychowawcze,

- świadczenia z Funduszu Alimentacyjnego.

System świadczeń socjalnych został skonstruowany jako program pomocy skierowanej jedynie do grupy ludności spełniającej podstawowy warunek, jakim jest obniżenie się poziomu materialnego życia.

Takie założenie jest uzasadnione celem, którym jest nie tylko zabezpieczenie rodzin, ale również wspieranie rodzin w jej fundamentalnych funkcjach społecznych (prokreacja, wychowanie, kształcenie i ogólny rozwój dzieci). Polskie prawo różnicuje rodzaje i wysokość świadczeń przysługujących do podstawowego świadczenia socjalnego. Generalnie można stwierdzić, iż w ustawie nacisk został położony na większe wsparcie rodzin niepełnych, wielodzietnych, rezygnujących z pracy w celu opieki nad dzieckiem, opiekujących się dzieckiem niepełnosprawnym czy kształcących dzieci.

W każdym razie, jeśli dojdzie do sytuacji, w której okaże się, że świadczenie, który dostaliśmy jest świadczeniem nienależnie pobranym, wówczas musimy świadczenie to jak najszybciej zwrócić. Jeśli jednak tego nie zrobimy, to wówczas powstanie po naszej strony zadłużenie z tytułu nienależnie pobranego świadczenie i do kwoty już zaległej zostaną doliczone odsetki ustawowe za opóźnienie wynikające z tego, że nie zwróciliśmy na czas pieniędzy, które wypłacono nam bezpodstawnie.

Świadczenie jest nienależnie pobrane, w sytuacji, kiedy:

- wypłacono jej innej osobie niż powinno się wypłacić,

- świadczenie wypłacono pomimo ustania okoliczności, na podstawie których je przyznano (np. jeśli osoba je pobierająca znacznie poprawiła swoją sytuację majątkową),

- świadczenie przyznano osobie, która, aby je uzyskać podała nieprawdę i skłamała co do okoliczności, na podstawie których takie świadczenie się przyznaje.

Oczywiście wymienione powyżej okoliczności są tylko przykładem sytuacji, w których może dojść do pobrania świadczenia w sposób nienależny. Jednocześnie podane przykłady są najczęściej występującymi sytuacjami, z którymi do punktów NPP/NPO przychodzą klienci, którzy nagle znaleźli się w sytuacji, w której pobrali świadczenie a nie mogli tego zrobić albo nie poinformowali organu, który świadczenie takie wypłaca o zmianie okoliczności, które zadecydowały o możliwości skorzystania z określonego świadczenia.

Pamiętać jednocześnie trzeba, że w przypadku śmierci osoby, która pobrała nienależnie świadczenia – należności te wygasają.

Oczywistym jest również to, że wszystkie okoliczności mające wpływ na przyznanie bądź odebrania świadczenie, wszelkie wątpliwości, jakie ma osoba ubiegające się o świadczenie czy, wobec której stwierdzono, iż dopuściła się ona pobrania świadczenia nienależnego, należy zgłaszać do właściwego organu pomocy społecznej. W organie tym, pracownicy powinni nam pomóc w zakresie właściwego sporządzenia wniosku, przygotowania stosownych wyjaśnień etc.

WAŻNE!

W szczególnych przypadkach organ pomocy społecznej może odstąpić od żądania zwrotu świadczenia, w tym świadczenia nienależnie pobranego, jak również umorzyć kwotę takiego świadczenia w całości lub w części, odroczyć termin płatności albo rozłożyć należność na raty. Skorzystanie z tego uprawnienia zależy jednak od decyzji organu pomocy społecznej, który musi ocenić czy w tak szczególny sposób postąpić. Należy jednak pamiętać, że uprawnienie to dotyczy przypadków, gdy zwrot świadczeń stanowiłby dla osoby zobowiązanej nadmierne obciążenie lub też niweczyłby skutki otrzymanej pomocy.

WYZYSK

WYZYSK

Czym jest wyzysk?

W języku potocznym słowo „wyzysk” jest odmieniane przez wszystkie przypadki w zastosowaniu do różnych sytuacji życia codziennego. Niewiele osób zdaje sobie sprawę z faktu, że instytucja wyzysku jest również przedmiotem regulacji prawnej zawartej w przepisach Kodeksu cywilnego, tj. w art. 388 KC. Zgodnie z treścią wymienionego przepisu o zaistnieniu stanu wyzysku można mówić, jeżeli jedna ze stron umowy, wykorzystując przymusowe położenie, niedołęstwo lub niedoświadczenie drugiej strony, w zamian za swoje świadczenie, przyjmuje albo zastrzega dla siebie lub dla osoby trzeciej świadczenie, którego wartość w chwili zawarcia umowy przewyższa w rażącym stopniu wartość jej własnego świadczenia. Co prawda, polskie prawo nie zakazuje zawierania umów niekorzystnych dla jednej ze stron umowy, lecz wyżej wskazany przepis prawa umożliwia osobie będącej w nieproporcjonalnie gorszej sytuacji faktycznej – z uwagi na postanowienia zawartej umowy – dochodzenie swoich praw przed sądem, w postaci możliwości żądania zmniejszenia swojego świadczenia, zwiększenia należnego jej świadczenia a w wypadku, gdy jedno i drugie byłoby nadmiernie utrudnione nawet unieważnienia zawartej na zasadach wyzysku umowy.

Kiedy możemy mówić o zaistnieniu stanu wyzysku?

Pierwszą przesłanką jest obiektywnie istniejąca, w chwili zawarcia ważnej umowy dysproporcja między świadczeniami stron, wyrażająca się w tym, że jedna z nich w zamian za swoje świadczenie przyjmuje lub zastrzega dla siebie lub dla osoby trzeciej świadczenie, którego wartość majątkowa jest “rażąco” wyższa od wartości świadczenia spełnianego przez tę stronę lub przez nią przyrzeczonego.

Przykład: W ramach umowy pożyczki osoba X otrzymuje 3 000 tysiące złotych a musi zwrócić 9 000 zł.

Druga przesłanka to rażąca nie ekwiwalentność, która oznacza powstanie dysproporcji, oczywiście odbiegającej od dopuszczalnej w obrocie nierównowagi świadczeń na gruncie wartości rynkowej świadczeń.

Przykład: Koszty obsługi pożyczki są prawie tak duże jak pożyczona suma.

Ostatnia, trzecia przesłanka dotyczy nagannego zachowania kontrahenta, który świadomie “wykorzystuje okazję” do uzyskania zastrzeżenia szczególnej korzyści dla siebie, z uwagi na niekorzystne położenie drugiej strony.

Przykład: Osoba X nie ma środków na zabieg medyczny ratujący zdrowie lub życie i w tym celu zawiera wyjątkowo niekorzystną umowę pożyczki, a druga strona ma świadomość trudnej sytuacji osobistej Osoby X i tę sytuację wykorzystuje.

Czy każda niekorzystnie zawarta umowa oznacza wyzysk?

Nie każda niekorzystnie zawarta umowa może być rozpatrywana w kategoriach wyzysku, tylko dlatego, że jej zapisy nie podobają się jednej ze stron stosunku prawnego. Przymusowe położenie w rozumieniu art. 388 § 1 k.c. oznacza bowiem znajdowanie się strony w takich warunkach materialnych, osobistych lub rodzinnych, które zmuszają ją do zawarcia umowy nawet za wszelką cenę lub nie pozwalają na swobodne pertraktacje. Każda umowa, co do której istnieją wątpliwości czy aby nie została zawarta na zasadach wyzysku wymaga szczegółowej analizy.

Sankcja – co dzieje się z umową?

Najdalej idąca sankcja w sytuacji zaistnienia stanu wyzysku jest unieważnienie umowy przez sąd, lecz ma ono zastosowanie wyjątkowo, tylko wówczas, gdyby zwiększenie należnego stronie świadczenia pieniężnego lub zmniejszenie jej świadczenia okazało się nadmiernie utrudnione. W innych przypadkach uzasadniony jest wyłącznie wniosek o ukształtowanie zobowiązania na nowo poprzez np. zmniejszenie świadczenia, jakie strona wyzyskana zobowiązana jest spełnić na rzecz drugiej strony stosunku umownego.

Czy warto dochodzić swoich praw przed sądem?

Postępowanie o ukształtowanie zobowiązania może okazać się skomplikowane, ale stanowi realną szansę np. na zmniejszenie miesięcznej wysokości raty pożyczki/kredytu, który strona zaciągnęła w warunkach wyzysku. Postępowanie takie może stanowić też alternatywę zmierzającą do rozwiązania problemu nadmiernego zadłużenia dla osoby, która nie spełnia przesłanek do ogłoszenia upadłości konsumenckiej.